Entrevista a Julien Bernier, CIO de Chahine Capital

1. Ante las recientes caídas de los mercados debido al coronavirus, así como la decisión de la Fed de bajar los tipos al 0%, ¿cuál es vuestro pronóstico de la economía global para los próximos meses?

El desafío del período actual es que es único en sí mismo. Por lo tanto, es difícil estimar con precisión el impacto de la crisis de salud del Covid-19 en la economía mundial, pero ya sabemos que será sustancial. La economía se ha detenido abruptamente, a nivel mundial, y ahora se teme que pueda extenderse al sector financiero y causar un impacto sistémico. Esto es lo opuesto a la gran depresión de 1929 o la crisis de Lehman de 2008, y es un elemento importante y positivo, porque el sector financiero no están en una posición precaria y estará listo para actuar como una fuerza momentumra para la recuperación.

Un escenario de referencia en el que tendríamos que soportar el confinamiento global durante 3 meses podría costar el 7% del PIB mundial en 2020. Sin embargo, ahora es 2021 el año que está centrando toda la atención de los analistas y gestores de activos, y la pregunta central es qué forma tendrá la recuperación económica una vez que la crisis de salud haya terminado. Podría ser rápido, si los gobiernos y las autoridades supranacionales hacen lo necesario a través de estímulos fiscales, con el apoyo de los bancos centrales que mantendrán condiciones financieras favorables. Los informes recientes son tranquilizadores a este respecto, con la implementación de planes de apoyo históricos, particularmente en los Estados Unidos. Es así como se evitarán las quiebras y los riesgos de contagio al sector financiero y la economía reanudará su curso normal.

2. Vuestro fondo Digital Stars se basa en la gestión cuantitativa. ¿Podrías explicar cuál es el modelo o modelos cuantitativos que sigue?

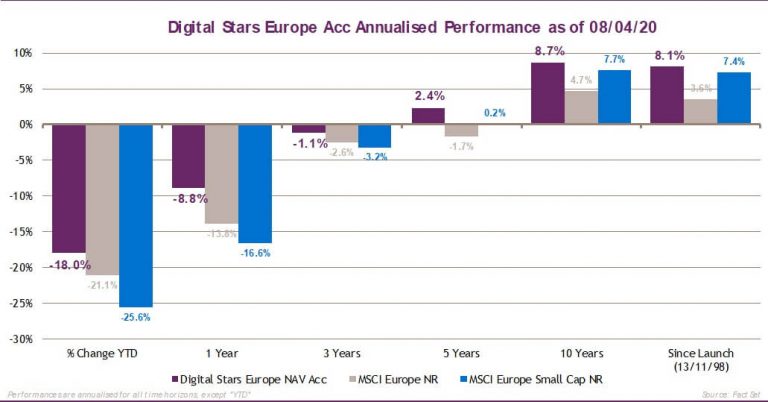

Los fondos Digital Stars se gestionan aplicando una estrategia de momentum única. Con una trayectoria de 22 años en su flagship Digital Stars Europe, Chahine Capital tiene un conocimiento profundo de sus modelos y los está aplicando con rigor y atención. El proceso de inversión, que se mejora regularmente, consiste en buscar en universos de todas las capitalizaciones, compuestos por una gran cantidad de acciones, aquellas compañías con tendencias positivas en sus precios o beneficios a medio plazo, que sean más significativas estadísticamente, para invertir en ellas.

Este modelo ha demostrado su capacidad para detectar año tras año lo que llamamos compañías Stars -Estrella-, es decir, empresas capaces de sorprender positivamente a los inversores una y otra vez. También ha demostrado su capacidad de adaptarse a las condiciones del mercado. Como seguidores de tendencias, siempre estamos en la dirección del mercado. Más defensivos durante los mercados bajistas, más ofensivos cuando el mercado es alcista. Podemos estar más predispuestos al crecimiento como en estos últimos años o más predispuestos al value como en 2016, dependiendo de dónde estén las tendencias.

3. ¿Cómo gestionáis el nivel de riesgo? ¿Soléis hacer grandes ajustes en la cartera ante cambios en el ciclo?

Por razón de los modelos, nuestros fondos están bien diversificados con un número alto de acciones (actualmente 160 en Digital Stars Europe). La ponderación máxima de las posiciones es del 3,5%, y la infraponderación / sobreponderación del sector o país frente a los benchmarks se limita al 15%. Se aplican filtros de volumen para mantener los fondos muy líquidos (se puede vender más del 80% en un día sin pesar más del 20% del volumen diario). Nuestros modelos de momentum se aplican cada 15 días, pero solo una parte de los fondos se rota, las carteras son el resultado de varios meses de tendencias, manteniendo una buena diversificación también por estilo (growth vs value).

También definimos herramientas de suavizado de los puntos de inflexión del mercado que permiten que, cuando hay un cambio repentino en el mercado o una rotación violenta sectorial, se pueda acelerar el reposicionamiento de los fondos. Cuando nuestro Tracking Error es demasiado alto, o el momentum se sobrecalienta, aumentamos la rotación de la cartera al introducir acciones con perfiles opuestos, acercando los fondos a sus benchmarks.

4. ¿Cómo emplea la Inteligencia Artificial vuestro fondo a la hora de seleccionar compañías?

Después de más de un año de investigación, introdujimos en octubre de 2019, para el 30% de nuestra selección de acciones, un momentum híbrido que combina los diversos componentes de nuestro criterio de momentum de precios y momentum de beneficios. Este momentum híbrido está encontrando la mejor combinación entre estos componentes utilizando una red neuronal construida en base a 20 años de datos.

Este motor impulsado por Machine Learning tiene la capacidad de identificar patrones que no vemos cuando trabajamos con un filtro «único» basado en un solo factor, como es el caso del momentum de precios o el de beneficios. Piensa en una dimensión más grande y sofisticada que en un factor único o incluso una simple combinación lineal de factores. El modelo AI también es más reactivo que nuestro modelo de momentum de precios, lo que le permite capturar nuevas tendencias más rápidamente. Desde su introducción, ha sido el mejor contribuidor de nuestros tres modelos.

Consideramos que el uso de modelos de inteligencia artificial abre nuevos horizontes de análisis que nos permiten extender nuestros procesos de gestión sistemática al uso de nuevos datos. En términos de recursos, hemos iniciado un programa de contratación de ingenieros especialistas en IA.

5. ¿Seguís algún tipo de estrategia de Inversión Socialmente Responsable? De ser así, ¿cuál de todas ellas? (Exclusión, integración de criterios ESG, inversión de impacto…).

Seguimos una estrategia de inversión socialmente responsable que excluye ciertos sectores y prácticas de toda nuestra gama de fondos. Hemos prohibido la inversión en compañías activas en la producción de armas nucleares o no convencionales, compañías cuyos ingresos de actividades mineras de carbón (carbón térmico, carbón metalúrgico, coque) exceden el 30% de los ingresos totales, y compañías dedicadas a la producción de tabaco.

No invertimos en empresas que infringen las normas éticas fundamentales (violación de los derechos individuales, incumplimiento de los derechos humanos, daños ambientales graves…).

También hemos complementado nuestra política de riesgo diario existente con un componente relacionado con controversias ESG. De hecho, los riesgos de conducta empresarial relacionados con los derechos humanos, los trabajadores, el medio ambiente y la corrupción pueden generar riesgos para la reputación y las finanzas de una empresa y, por lo tanto, un riesgo para el inversor final. Por lo tanto, excluimos a las empresas con un alto nivel de controversia ESG.

Finalmente, se excluyen las empresas cuyas operaciones violan los principios de UNGC (United Nations Global Compact).

Los fondos Digital tienen sello LUXFLAG ESG y Chahine Capital es signataria de los Principios de las Naciones Unidas para la Inversión Responsable (PRI). Leer la noticia en Rankia

*Chahine Capital es una boutique luxemburguesa especializada en la gestión cuantitativa de renta variable. Su distribución para España está representada por Altment.

Altment CP representa a UTI en Iberia.